T.Invest

Российский рынок глазами Midjourney

Компании из России — они такие одни: уникальные, яркие, их ни с кем не перепутаешь. С этим согласны и нейросети. Мы обратились к Midjourney, чтобы нейросеть нарисовала в образе людей компании с наибольшим весом в индексе Мосбиржи по итогам 2022 года.

Сможете угадать, кто есть кто?

Стартовал новый сезон большого инвестиционного конкурса Народный портфель

Голосуйте в аккаунте @Narodny_Portfel в Пульсе за любимые акции и получайте билеты на участие в финальном розыгрыше всего депо Народного портфеля

Сейчас это — 1 млн рублей! Какой будет эта сумма к концу эксперимента, зависит от вас. Как? Рассказываем!

Народный портфель — это большой конкурс и масштабный инвест-эксперимент. В нем вы — частные инвесторы — советуете нам, во что инвестировать миллион рублей. А мы выбираем самые популярные рекомендации и воплощаем их в жизнь.

Инвестируем вместе чуть больше месяца, а затем фиксируем сумму на счету Народного портфеля и разыгрываем ее среди всех участников конкурса. Депо @Narodny_Portfel между собой разделят 10 счастливчиков, имена которых случайным образом определятся в ходе розыгрыша.

В первом сезоне каждый победитель забрал себе больше 200 000 рублей, во втором — порядка 100 000 рублей.

Подключайтесь и вы!

Ответы на главные вопросы о конкурсе читайте тут, а здесь — юридические условия.

Реклама. АО «Тинькофф Банк»

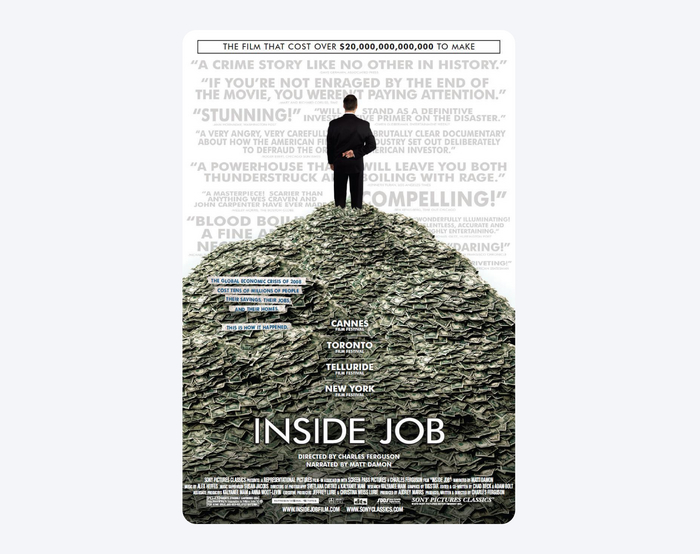

Фильм глазами инвестора: «Инсайдеры»

Продолжаем серию постов о фильмах про инвестиции и кризисы. Сегодня посмотрим глазами инвестора на фильм «Инсайдеры».

Как и полагается документальному фильму, «Инсайдеры» идут дальше «Игры на понижение» и не только доступным языком объясняют кризис кризис, но даже пытаются найти его творцов.

Чтобы разобраться в вопросе, режиссер Чарльз Фергюсон организовал ряд интервью с непосредственными участниками событий и различными представителями индустрии. Ответы на сложные вопросы будут давать такие видные экономисты и инвесторы, как Доминик Стросс-Кан, Кристин Лагард, Джордж Сорос и Билл Акман.

Кто заработал на порочности системы и почему регуляторы долгие годы закрывали глаза на бомбу замедленного действия, которая лежала под Уолл-стрит с 1980-х годов? Давайте разбираться.

Если бы Эйяфьядлайёкюдль был банком

Начать расследование нам предстоит в Исландии. На момент съемок фильма, в 2009 году, население страны составляло 320 тысяч человек, а ВВП едва превышал $13 млрд. При этом потери от кризиса трех крупнейших банков составили $100 млрд. Просто представьте размах происходящего на финансовых рынках в то время, если банки крошечного острова как-то смогли занять сумму, которая была почти в восемь раз больше размера родной экономики.

Такой абсурд стал возможен благодаря политике дерегуляции, которую правительство Исландии последовательно проводило с 2001 года.

Дерегуляция — это когда правительство перестает вмешиваться в какой-то процесс и контролировать его. Если говорить о банках, то регулятор просто не задается вопросом, смогут ли вкладчикам вернуть их депозиты. Зачем нужен риск-менеджмент, если эффективный рынок сам решит сложные вопросы?

В результате такого подхода сформировался «пузырь» в миниатюре: безудержный рост рынка акций, удвоение цен на жилье и бизнесмены, ведущие дела по всему миру на заемные средства. При этом никто не видел ничего подозрительного: рейтинговые агентства в 2007-м выдали всем трем крупнейшим банкам наивысшую оценку AAA. По идее, такой рейтинг означает способность пережить даже апокалипсис.

Конечно, как мы уже знаем, в итоге все рухнуло. Банки лопнули, безработица выросла в три раза, а ВВП сжался почти вдвое. Платежеспособность сократилась так сильно, что страну надолго покинули многие иностранные компании. Некоторые из них, например Макдоналдс, не вернулись и по сей день.

Сделано в США

На примере Исландии мы поняли, что мировой кризис не был случайностью — его вызвала вышедшая из-под контроля индустрия.

Интересную аналогию проводит Джордж Сорос, когда сравнивает банковскую систему с танкером. Чтобы минимизировать риски, нефть при перевозке хранится в специальных боксах, отделенных друг от друга перегородками. Если их убрать, то в случае крушения в окружающую среду попадет вся нефть с корабля, а не ее малая часть. Именно это и происходило с американскими банками — правительство систематически убирало одну перегородку за другой.

Процесс дерегуляции начался в 1982 году. В те времена у всех кредитных организаций была своя сфера деятельности — коммерческий банк не мог заняться инвестициями. Однако лед тронулся, когда ипотечным банкам разрешили различные операции на фондовом рынке, например покупку облигаций. Кроме этого, они должны были перепродать выданные ранее займы более чем на триллион долларов.

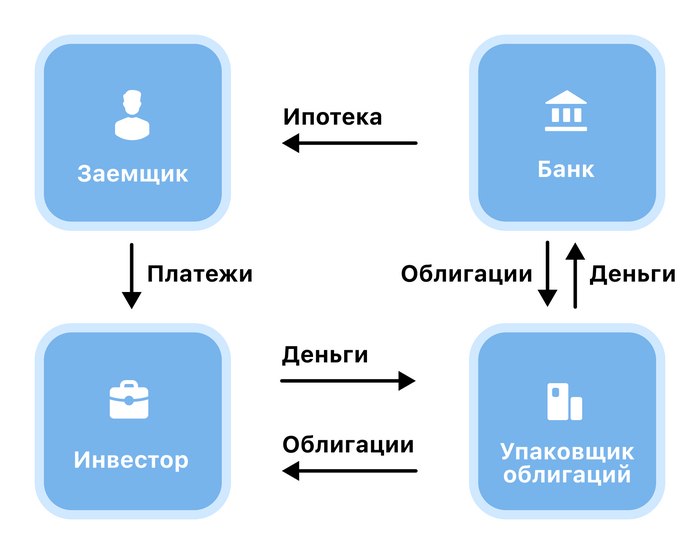

Как вы думаете, кому нужны закладные в таком объеме? Единственными покупателями на этом огромном рынке стали инвестиционные банки, которые за пять лет до введения льгот придумали объединять ипотечные займы в пулы и упаковывать их в ценные бумаги.

С этого момента процесс дерегуляции начал стремительно набирать обороты. Отмена закона Гласса-Стиголла в конце 1990-х позволила и без того крупным организациям слиться в конгломераты невообразимых размеров, а также открыла коммерческим банкам доступ к инвестиционной деятельности. Так в танкере американской банковской системы была снесена первая несущая перегородка.

Деривативы массового поражения

Еще одним важным этапом дерегуляции стал выпущенный ФРС в 2000 году запрет на контроль деривативов. И без того сложный и запутанный рынок оказался во власти алчности. Теперь банковский сектор смог с головой окунуться в создание спекулятивных инструментов, сущность которых порой не понимали даже их изобретатели — финансовые гении и доктора наук. Давайте попробуем разобраться, в чем заключалась их опасность и как это связано с рынком жилья.

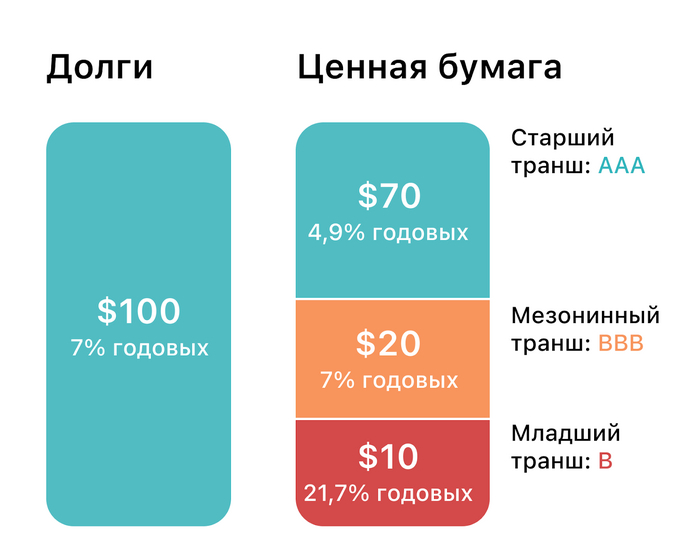

Давайте вспомним секьюритизацию, когда инвестиционный банк упаковывает закладные в облигацию и продает ее инвесторам. К новому тысячелетию финансовые инженеры модернизировали этот механизм и придумали CDO, ценные бумаги на основе любого долга — от ипотеки до займа по кредитной карте.

Пример упаковки пула долгов на сумму $100 и со средней ставкой 7% годовых в CDO. В результате получаются ценные бумаги с разной степенью надежности, которые будут интересны широкому кругу инвесторов.

Постепенно количество выпущенных банками CDO достигло таких размеров, что игнорировать возможный дефолт не смогли даже банки. Чтобы минимизировать риски, организации начали активно использовать СDS — кредитный дефолтный своп. Не пугайтесь сложного термина, речь всего лишь о страховке. Покупатель CDS на CDO вносит определенную плату в обмен на то, что продавец возьмет на себя возмещение убытков в случае банкротства займа, лежащего в основе CDO. Теперь банки могли снять с себя часть рисков, почистить баланс и… занять еще денег под выпуск новых CDO. Или пойти дальше и сделать CDO из CDS.

В чем проблема

Что же тут сложного, спросите вы. Может, и не совсем понятно, но это явно не самый трудный материал для докторов наук. Однако проблема заключается не в принципе работы, а в оценке рисков и в измерении стоимости страховки. Что делать, если младший транш столкнулся с дефолтом? Как это отразится на старших траншах из того же теста? Да никак, считали финансисты. Авторы «Инсайдеров» утверждают, что банкиры знали о проблемах заранее. Возможно. Но скорее всего, никто просто не хотел думать о плохом, пока играла музыка. Тем более математические формулы давали однозначный сигнал: риска больше не существует.

Тогда финансовый мир свято верил в эффективность рынков и случайные блуждания цен на бирже, а единственным измеримым показателем стала корреляция. Любое движение актива оценивалось с точки зрения вероятности и его исторического соотношения с другими инструментами. Такой подход породил множество арбитражных стратегий и позволил математическим гениям заработать миллионы на своих вычислениях вероятностей.

Однако в случае с CDO система дала сбой. Знаете, как оценивали справедливую стоимость и корреляцию разных траншей из одних и тех же займов? Через CDS. Получалось, что единственной переменной во всем сложном и многоуровневом уравнении по оценке инструмента стало мнение инвесторов о надежности или ненадежности этого же инструмента.

Еще в 2003 году Уоррен Баффет назвал деривативы оружием массового поражения. Как мы видим сейчас, он был недалек от истины. Банковские гиганты стали играть этими инструментами и зарабатывать огромные деньги без всяких, как им казалось, рисков. Чтобы увеличить прибыль, они стали использовать гигантские заемные средства, превышающие собственный капитал в 30 раз. Также без контроля со стороны регулятора деривативы стали выпускаться в таких объемах, что на пике пузыря соотношение займа в основе и его производных могло составлять 1 к 20. То есть из долгов на $50 млн банки делали инструментов на $1 млрд.

Весь этот инновационный подход к риск-менеджменту дал сбой. Со временем качественные заемщики закончились, а в системе становилось все больше субстандартной (низкокачественной) составляющей. В итоге те части CDO, которые не должны были коррелировать между собой, оказались связаны гораздо крепче, чем можно было предположить. Колосс рухнул, а вместе с ним из мировой экономики улетучились десятки миллионов рабочих мест и триллионы долларов.

Что в итоге

Как это обычно бывает, после событий подобного масштаба возникают два вопроса: кто виноват и что делать? И если со вторым худо-бедно разобрались, то с первым все очень и очень плохо. Так считают авторы «Инсайдеров», и, кстати, им вторит Нассим Талеб в своей последней книге «Рискуя собственной шкурой. Скрытая асимметрия повседневной жизни». И правда, почему ни один из архитекторов и бенефициаров кризиса не потерял заработанные деньги и не отправился в тюрьму? Значит ли это, что все может повториться? Посмотрите «Инсайдеров» и попробуйте разобраться в этих вопросах сами.

Подробный разбор мирового финансового кризиса 2008 года ждет вас в Академии инвестиций в курсе «Уроки мировых финансовых кризисов: часть 1». Этот курс мы готовили совместно с Сергеем Гришуниным — доцентом факультета экономических наук НИУ ВШЭ.

Сделали свой прогноз для инвесторов на 2023 год

Аналитики Тинькофф Инвестиций подготовили мегастратегию, где мы подводим итоги 2022 года и рассматриваем несколько сценариев развития событий. Рассказываем все самое интересное.

По нашему базовому сценарию:

В США наступит рецессия.

В Китае отменят локдауны, при этом эскалации конфликта на Тайване не будет.

Текущие масштабы спецоперации на Украине сохранятся (увы).

Прогнозируем, что в первом полугодии 2023-го доллар будет стоить 67–70 рублей, евро — 66–72 рубля, во втором — 70–73 рубля, евро — 66–72 рубля.

Перспективными странами для инвестиций в акции в 2023 году будут Китай и Россия. В США рынки вряд ли станут расти во время рецессии в экономике. Мы разбираем ситуацию на ключевых рынках и предлагаем свои варианты оптимальных инвестиционных портфелей.

Россия

Что будет с экономикой?

В базовом прогнозе мы считаем, что инфляция в России по итогам 2023 года составит около 7%. Мы не ждем существенного ослабления рубля в 2023 году. По этой причине считаем, что драйвером роста цен в первую очередь станет увеличение дефицита бюджета, который Минфин профинансирует за счет внутренних заимствований.

Мы ожидаем, что в 2023 году регулятор перейдет к ужесточению своей политики и доведет уровень ключевой ставки до 8,5–9,0% годовых к концу года на фоне увеличения бюджетного дефицита и высоких рисков стагфляции в ведущих экономиках мира. Это значит, что длинные облигации могут упасть в цене и лучше предпочесть облигации с плавающей ставкой или номинированные в валюте.

Почему вырастет рынок акций?

— Высокая доля частных инвесторов на рынке и продолжающийся интерес к инвестициям среди населения.

— Российские инвесторы не готовы мириться с инфраструктурными рисками, которые есть у активов и валют недружественных стран. Поэтому они перекладываются в бумаги, в которых этих рисков нет. Мы ждем, что этот тренд сохранится в долгосрочной перспективе и станет драйвером роста российских бумаг.

— Ставки по депозитам уже низкие, и есть вероятность дальнейшего снижения. Это классический драйвер притока инвестиций в акции и облигации. Стабилизация экономики будет способствовать повышению аппетита к риску и склонять инвесторов больше в сторону ценных бумаг.

— Многие компании, в первую очередь ориентированные на внутренний рынок, хорошо справляются с кризисом и демонстрируют рост финансовых показателей. А кто-то от него даже выигрывает.

— Российский рынок акций оценен крайне дешево. Мультипликатор P/E составляет 2,7x. Это минимум за всю историю. Ниже было только 24 февраля 2022 года, когда мультипликатор рухнул до 2,5х на панических распродажах.

— Поддержка государства в некоторых отраслях. Льготы для IT-компаний, послабления для банковского сектора, легализация параллельного импорта — эти меры могут поддержать бизнес в непростые времена.

— Реинвестирование дивидендов. По нашим данным, около 70% рекордных дивидендов Газпрома в этом году осталось на брокерских счетах и было реинвестировано в рынок ценных бумаг. Такого же эффекта следует ожидать и от всех последующих высоких выплат в 2023 году.

Китай

Проблемы и решения

Китайский рынок может похвастаться низкими мультипликаторами и позитивными прогнозами аналитиков, но он находится в заложниках двух факторов. Во-первых, локдауны из-за новых вспышек COVID-19 продолжают сковывать рост экономики Китая. Во-вторых, обострение напряженности в отношениях с США из-за Тайваня и других вопросов отталкивает западных инвесторов от вложений в Китай.

Экономика Китая может показать сильный рост в 2023 году за счет смягчения антиковидных ограничений и стабилизации рынка недвижимости. Финансирование в Поднебесной становится доступнее на фоне смягчения монетарной политики. У китайских бумаг есть очевидный катализатор роста — смягчение или полная отмена антиковидных мер.

Базовый сценарий

В нашем базовом сценарии китайские власти откажутся от политики нулевой терпимости к COVID-19 ближе к середине 2023 года. При этом словесные угрозы Китая по тайваньскому вопросу таковыми и останутся и не приведут к каким-либо агрессивным политическим или военным действиям. Возможно, материковый Китай и Тайвань наладят связь после прихода к власти прокитайской партии на острове. Не исключаем и дополнительных торговых ограничений со стороны США. Однако они не должны оказать существенного влияния на экономику Китая и его рынок акций.

Применяйте краткосрочный подход

В базовом сценарии китайские бумаги будут расти на фоне увеличения деловой активности в Поднебесной и притока капитала от местных инвесторов. Юань может укрепиться к доллару. Но риски для инвесторов остаются, и на фоне геополитических проблем акции могут быть очень волатильными. По нашему мнению, наиболее оптимальный подход к инвестициям в Китай сейчас — краткосрочный и спекулятивный, с постоянной оглядкой на изменение геополитической ситуации.

Кроме того, акции на Гонконгской бирже сейчас мало реагируют на фундаментальные показатели и больше торгуются на макроожиданиях. Поэтому стоит присмотреться к бумагам с высоким бета-коэффициентом. Это должны быть бумаги крупных и устойчивых компаний, которые обслуживают внутренний спрос.

Именно такие акции покажут самую высокую доходность, если китайские власти откажутся от политики нулевой терпимости. Вместе с тем эти бумаги несут в себе меньше рисков, если не удастся угадать момент, когда грянет геополитический конфликт. Такие акции понесут более скромные потери в случае реализации негативного сценария и будут восстанавливаться быстрее рынка, так как будут менее затронуты санкциями. Здесь можно проследить аналогию с ситуацией на российском рынке.

Что выбрать

Наибольший интерес представляют IT-гиганты и устойчивые компании потребительского сектора. Отказ Китая от локдаунов также может вызвать ралли в акциях промышленных компаний. J.P. Morgan ждет роста прибыли на 12—17% г/г в 2023 году именно от этих трех секторов китайской экономики. А вот добывающие компании, банки и китайский рынок недвижимости лучше сейчас не трогать.

Конкретные эмитенты и инвестидеи — в полном варианте стратегии.

Как стать самым богатым волшебником в мире Гарри Поттера

Вся валюта в Мире волшебства Джоан Роулинг делится на галлеоны (золото), сикли (серебро) и кнаты (медь). Содержание металла в них стопроцентное, а за один галлеон дают 17 сиклей.

Еще мы знаем, что один галлеон в 2001 году был равен примерно пяти британским фунтам (по словам Джоан Роулинг). Мы провели вычисления с поправкой на текущую биржевую стоимость золота и выяснили, как сейчас соотносятся валюты маглов и волшебников.

Кажется, мы нашли клондайк для арбитражных операций! Если учесть, что сегодня унция золота на бирже примерно в 75 раз дороже серебра, то в мире маглов один сикль будет стоить меньше доллара — всего 76 центов.

Так что если вы волшебник, действовать стоит так:

1. Покупаем в мире маглов тонну серебра (примерно $770 000). Можно и меньше, но так нагляднее.

2. Приносим в Гринготтс серебро и меняем его на сикли (возможна комиссия).

3. Меняем сикли на галлеоны по курсу 17:1.4.

4. Относим золото в мир маглов и меняем на серебро по курсу 1:75.5.

5. Повторяем операцию до тех пор, пока у гоблинов не закончится золото.

Ну а если вы магл, то и для вас есть способ обогатиться на драгметаллах — читайте наш курс о рынке золота.

Почему «Игра на понижение» — классный фильм об инвестициях и финансовом кризисе? Разбираемся с экспертами Тинькофф Инвестиций

В этой статье мы попытаемся понять, как ипотечный кризис в США смог подкрасться незаметно и, что еще важнее, как отдельные люди сумели предугадать его. Для этого разберем «Игру на понижение» — один из лучших фильмов об инвестициях.

Марго Робби в ванной объясняет, как устроены ипотечные облигации

Что происходит

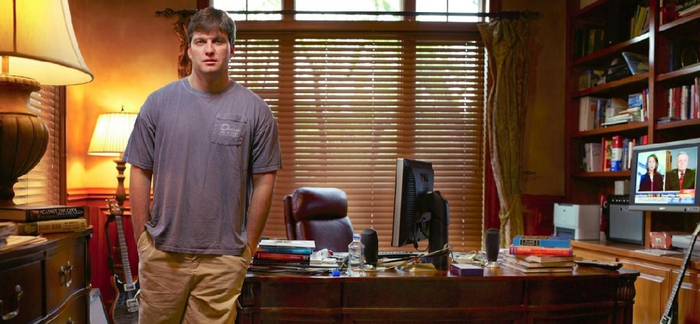

Режиссер Адам Маккей показывает несколько параллельных историй, герои которых будут искать истину и пытаться на ней заработать. Кстати, у большинства персонажей есть реальные прототипы. Например, Кристиан Бэйл играет Майкла Бьюрри — достаточно известного в финансовой индустрии инвестора.

Настоящий Майкл Бьюрри в своем офисе. Сегодня знаменитый инвестор предрекает экономике США рецессию и вкладывается в экзотические защитные истории, например, в акции компаний — операторов частных тюрем

Как следует из названия, герои фильма будут делать ставку на понижение. Точнее, на обрушение американского рынка недвижимости. У всех инвесторов свой подход к инвестиционной идее, но в итоге все будут делать одно и то же — шортить рынок субстандартных ипотечных облигаций.

Чтобы донести до зрителя суть сложных инструментов, Адам Маккей пригласил таких звезд, как, например, Марго Робби и Селена Гомез, а затем попросил их объяснить все на пальцах. Этого должно хватить, чтобы не хвататься за голову каждый раз, когда герои Брэда Питта и Стива Карелла открывают рот. Однако мы предлагаем поглубже погрузиться в дебри Уолл-стрит и взглянуть на «Игру на понижение» глазами инвестора.

Грааль Льюиса Раньери — CMO

Фильм начинается с упоминания Льюиса Раньери — американского трейдера, который изменил жизнь инвесторов изобретением ипотечных облигаций.

Изначально этот продукт не очень полюбился инвесторам из-за рефинансирования ипотеки и, как следствие, непредсказуемого срока жизни. Эту проблему решила команда Льюиса Раньери в 1982 году, когда сделала из ипотечных облигаций полноценный инвестиционный продукт — CMO (от англ. collateral mortgage obligation).

Льюис Раньери в своем кабинете. По мнению Майкла Льюиса (автор книги «Игра на понижение»), этот человек изменил жизнь простых людей гораздо сильнее, чем продукция компании Apple

Смысл CMO в том, что они состоят из нескольких траншей (кусочков пирога), а все выплаты по телу кредита сначала направляются держателям первого транша, потом второго, а затем третьего. Благодаря траншам инвесторы могут хотя бы примерно рассчитать, сколько времени пройдет до погашения инструмента.

По такой схеме работают ипотечные облигации

Именно CMO стали спусковым крючком для деградирующего финансового инжиниринга. Давайте разбираться, что произошло с рынком спустя более чем 20 лет после изобретения CMO.

Новые инструменты — новые возможности

Действие фильма начинается в 2005 году, когда инвестор Майкл Бьюрри обнаруживает пузырь на ипотечном рынке. По его словам, главным симптомом нездоровой ситуации является рост объема и сложности спекуляций.

Речь идет о потомках CMO, которые стали называться CDO (от англ. collateral debt obligation). Механизм с траншами позволял провести секьюритизацию (упаковку в ценную бумагу) любого долга, будь то образовательный кредит или долг по кредитной карточке.

Транши позволяли из пула долгов низкого качества получить на выходе облигацию с наивысшим рейтингом надежности, как у государства. А это значит, что пенсионные фонды спокойно могли инвестировать в бумаги, построенные на субстандартных (низкокачественных) кредитах.

Эти займы выдавались без всякой кредитной истории, а первоначальный взнос зачастую покрывался другим кредитом, например простым потребительским. Бьюрри увидел возможность заработать на этом несоответствии через шорт рынка субстандартной ипотеки. Но как это сделать?

Проблема в том, что к моменту, когда Майкл Бьюрри увидел возможность для заработка, рынок еще не придумал подходящего инструмента. И действительно, какой чудак будет ставить против самого надежного актива во всем мире — американской недвижимости?

Когда Бьюрри приходит в офис Goldman Sachs, он сталкивается с непониманием: все думают, что сумасшедший инвестор просто забыл принять таблетки. Однако рынок есть рынок, акулы Уолл-стрит все же продают герою CDS, кредитные дефолтные свопы.

Как работает CDS

Если просто, то CDS является страховкой. Представим, что Иван со своей семьей переезжает в ваш район и получает в банке кредит на дом стоимостью $100 тысяч. Однако у банка уже накопилось множество таких Иванов, и он хочет как-то расчистить свой баланс. Для этого он предлагает вам застраховать ипотеку новых соседей. Вы будете ежемесячно получать от банка по тысяче долларов, но взамен вернете все $100 тысяч, если долг перестанет обслуживаться.

Сосед кажется вам платежеспособным, так что вы бьете с банком по рукам и заключаете сделку. Поздравляем, вы только что продали банку CDS на дом Ивана. В свою очередь, банк может перепродать эту страховку кому-то еще: ее цена будет меняться в зависимости от мнения инвесторов относительно того, станет ли Иван банкротом. Если Иван потеряет работу, цена CDS на его дом вырастет.

Именно CDS хотел получить Майкл Бьюрри от Goldman Sachs. И у него получилось — банк взял с него $90 млн в год за страховку ипотечных облигаций высшего качества. Зашортить рынок ипотечных бумаг получилось через страховочный дериватив.

Идея заразительна

Узнав об идее Майкла Бьюрри, многие инвесторы решили оценить состояние ипотечного рынка. Другой герой фильма, Марк Баум, отправился в Майами и лично увидел все признаки пузыря: выдачу кредитов на домашних питомцев, пять ипотек на одной танцовщице, а также полное непонимание заемщиков механизма плавающей ставки (ставка по кредиту зависит от ставки ФРС).

Ключевым моментом для осознания надвигающейся катастрофы становится разговор с ипотечными брокерами, которые признались в полном отсутствии проверок надежности заемщиков. Зачем они нужны, если крупный банк сразу же перекупит закладную для упаковки в ценную бумагу?

Итак, мы уже поняли, что такое CDO и как на их ненадежности собрались заработать основные герои «Игры на понижение». Однако остается открытым главный вопрос: почему никто другой не заметил, что даже бумаги наивысшего кредитного рейтинга состоят из откровенного шлака?

Почему риск не замечали

Дискуссии на этот счет продолжаются и по сей день, а развернутый ответ может занять несколько сотен страниц. Давайте попробуем кратко ответить на этот вопрос.

1. Репутация недвижимости

Рынок недвижимости казался непотопляемым. Никто даже представить не мог, что цены на жилье рухнут, ведь они безостановочно росли с 1950-х. В представлении рядовых американцев того времени просто не существовало инвестиций лучше, чем инвестиции в «бетон». И действительно, в доме можно жить самому, его можно сдавать в аренду или, в конце концов, перепродать.

2. Взаимная выгода

Всем участникам рынка было выгодно держать глаза закрытыми. Рейтинговые агентства получали комиссии, а ипотечные агенты вообще отключили любой риск-менеджмент, когда субстандартные кредиты перестали задерживаться на их балансе. Покупатели закладных также могли не волноваться, ведь после упаковки CDO риск дефолта брал на себя инвестор. Если же какие-то транши с низким кредитным рейтингом задерживались на балансе, всегда можно было слепить CDO из CDO.

3. Жадность и финансовый инжиниринг

Неправильная система оценки рисков позволила банкам с головой окунуться в мир спекуляций. Да, рынок жилой недвижимости был перегрет, но основной удар по мировой экономике нанес именно сектор финансов. Представьте себе симбиоз CDO и СDS, придуманный в JPMorgan Chase.

Например, банк собрал на своем балансе тысячу низкопробных кредитов, упаковал их в CDO, а затем привязал к кредитным дефолтным свопам. Но на этом он не остановился. Свопы также упаковывались в ценную бумагу и делились на транши. В результате получались так называемые синтетические CDO, которые можно было как продать инвесторам, так и застраховать через свопы еще раз.

Такая взрывная секьюритизация привела к тому, что объем капитала в различных финансовых инструментах в 20 раз превышал стоимость активов в их основе. Из закладных на $50 млн банки с легкостью выпускали инструменты на $1 млрд. Причем такими операциями занимались банки всех развитых стран, не только в США.

Получилась ситуация, когда деньги какого-нибудь английского пенсионного фонда графства Суррей могли лежать в бумагах, привязанных к дому мигранта из Мексики, который не знал английского и даже примерно не представлял, сколько денег ему предстоит выплатить по закладной в следующем месяце. Поэтому цены на недвижимость упали в Соединенных Штатах, а в результате содрогнулась вся мировая экономика.

Что в итоге

«Игра на понижение» — один из лучших фильмов о мировом финансовом кризисе. И дело не в том, что авторы пытаются рассказать о сложных инструментах простыми словами. Главное, что герои фильма задают важные вопросы правительству и финансовой системе в целом.

Почему регуляторы перестали регулировать? Почему всем было плевать на субстандартную ипотеку? Почему никто не удосужился заглянуть внутрь CDO? Да, скорее всего, мы не получим ответа лучше, чем «просто потому что», однако «Игра на понижение» учит сомневаться в периоды всеобщей уверенности и показывает, что иногда на таком оппортунистическом подходе можно заработать.

Подробный разбор мирового финансового кризиса 2008 года ждет вас в Академии инвестиций в курсе «Уроки мировых финансовых кризисов: часть 1». Кстати, этот курс мы готовили не одни, а совместно с доцентом факультета экономических наук НИУ ВШЭ Сергеем Гришуниным.

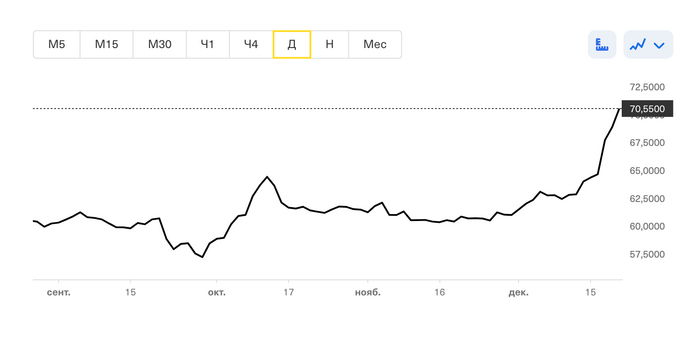

Доллар по 70 рублей, юань по 10 рублей — что происходит? Мнение аналитиков

Рубль продолжает слабеть и сегодня преодолел новые отметки. Доллар США в 10:27 мск стоил уже 70,5 рублей, а юань — 10 рублей. Только за последнюю неделю рубль ослабел к этим двум валютам на 9,1% и 9,5% соответственно. Стоит ли срочно перекладываться в валюту?

Мнение аналитиков Тинькофф Инвестиций

В нашем аналитическом тг-канале мы рассказывали, как стремительно менялся курс валюты в 2022 году и какие факторы на него влияли. Такие периоды уже были в мае и июле, когда за короткий промежуток времени курс рос на 15–30% при больших объемах торгов.

В последние дни вновь наблюдается аномальный всплеск торговой активности на валютном рынке. Объемы торгов USD/RUB на Мосбирже подскочили на 50–70%: 15 декабря они достигали 125 млрд рублей, 20 декабря — 123 млрд рублей, 21 декабря — 106 млрд рублей.

Курс вырос более чем на 15% с начала декабря, за один день рубль падал на более чем 5%. Такой дневной рост невозможен без весомых причин, если несколько месяцев до этого курс был довольно стабилен.

Можно объяснить ослабление рубля падением цен на российскую нефть, но мы в эту причину не верим, так как выручка от текущих поставок нефти будет только в I квартале 2023 года. Скорее всего, учитывая высокие объемы, на рынок пришел крупный покупатель, как это было в мае и июле этого года. Кто этот покупатель — доподлинно неизвестно. Но пока мы видим такие повышенные объемы, курс может достигать любых значений.

Другой вопрос, что после того, как эти объемы уйдут, курс рубля снова перейдет к укреплению. Поэтому на текущих уровнях перекладываться в валюту мы не рекомендуем, считаем, что увидим курс ниже. Для ориентира можно вспомнить, что в бюджет РФ на 2023 год заложен курс около 68,3 рублей за доллар.